Organisations

Orienter son épargne d'entreprise vers l'économie verte, quels moyens de contrôle pour les salariés ?

L'ambition d'une transition écologique qui soit un levier de progrès social est globalement partagée dans notre société. Concrètement, comment permettre aux salariés d'orienter leur épargne d'entreprise vers une économie verte, avec quels moyens pour vérifier le sérieux de l’engagement environnemental ? Retour sur le direct organisé par Miroir Social le 28 mars, en partenariat avec Axa Santé & Collectives.

"C'est notamment par l'intermédiaire des représentants qu'ils élisent dans les conseils de surveillance des fonds d'épargne salariale de leur entreprise que les salariés sont en capacité de peser sur les orientations vers davantage d'investissement durable", rappelle Sophie Mandelbaum, chargée des relations extérieures avec les partenaires sociaux chez AXA Santé et Collectives. Pour mieux saisir toutes les nuances de vert de la transition écologique, le reporting extra financier qui s'impose aux entreprises en Europe devient plus fin, plus contraignant pour les entreprises. C'est le sens de la directive européenne (Corporate Sustainability Reporting Directive) qui impose les normes ESRS (European Sustainability Reporting Standards) comme obligations de reporting européen sur les critères environnementaux, sociaux et de gouvernance (ESG).

Un reporting de plus en plus transparent

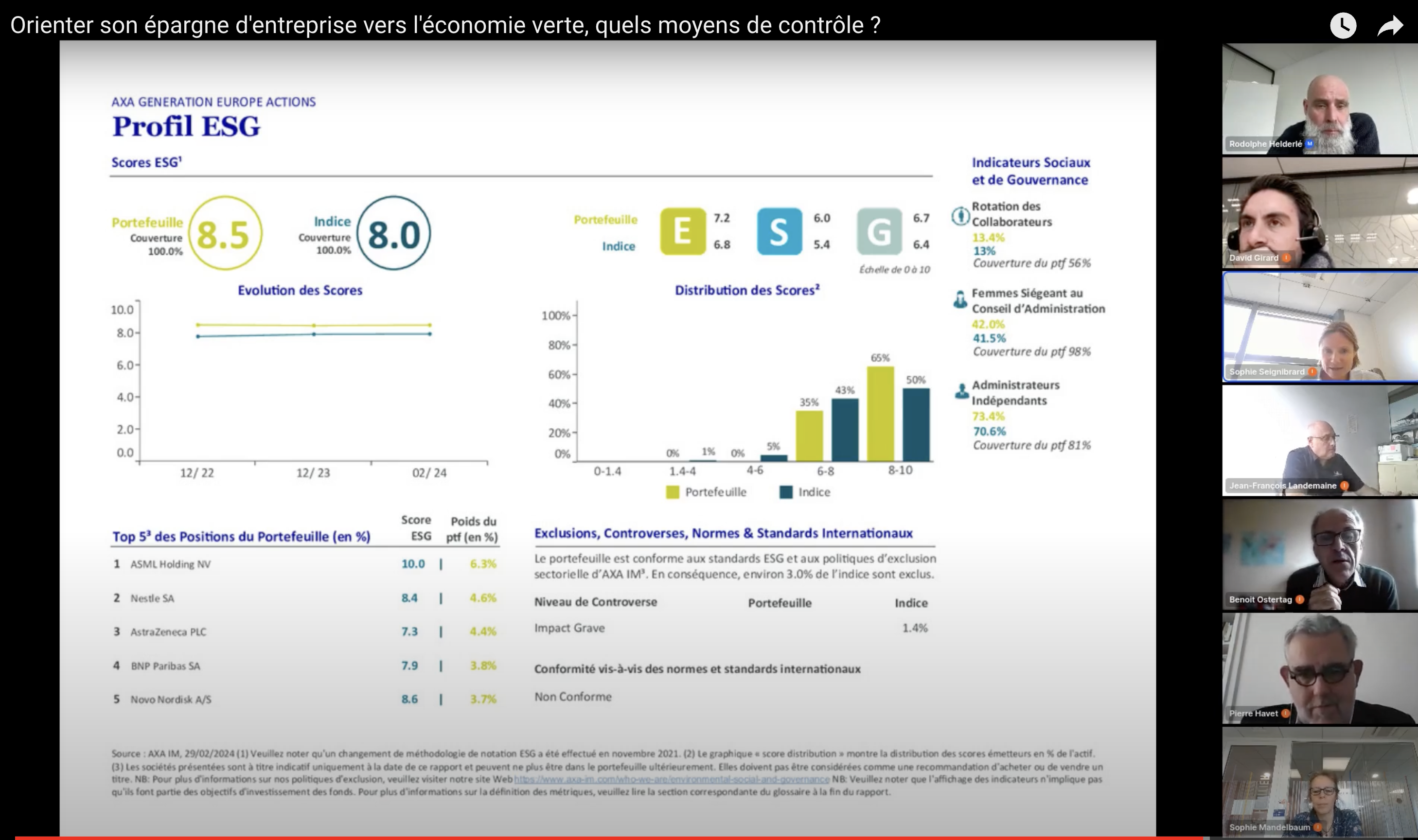

"La production de ces données ESG n'était jusqu' alors pas régulée. Cette directive va nous apporter plus de données sur chacun des piliers E, S et G pour une entreprise donnée et nous permettre d'affiner l'analyse de notre portefeuille d'investissement", illustre Sophie Seignibrard, responsable du pôle entreprises et épargne salariale d'AXA Investment Managers. De quoi renforcer la qualité du reporting ESG mensuel de chaque fonds accessible chaque mois à l'ensemble des porteurs de parts. L'intensité carbone et la trajectoire 0 carbone de chaque portefeuille s'y retrouvent notées de 1 à 10 avec l'indice boursier de référence en guise de comparaison. L’élévation de la température implicite du fonds est aussi mesurée que la part verte du chiffre d’affaires par rapport à sa part brune, tout comme le niveau des controverses.

Près de 80% des fonds gérés par AXA bénéficient de reporting ESG et d'objectifs d'investissement durable. Ils portent le label ISR (Investissement Socialement Responsable), créé en 2016 par le ministère de l’Economie et des Finances.

Un label qui devient lui aussi de plus en plus contraignant à horizon du 1er janvier 2025 pour les gestionnaires de fonds. "Précédemment, on appliquait une sélectivité de 20%, c'est-à-dire qu'on excluait les 20% des sociétés les moins alignées sur les engagements ESG. Dans le nouveau cahier des charges, on passe à 30% d'exclusion. On va se montrer plus sélectif dans les entreprises dans lesquelles on va investir l'épargne des salariés", explique Sophie Seignibrard. Chez AXA IM, 6 fonds portent le label du CIES (Comité intersyndicale de l'épargne salariale), créé en janvier 2002 par la CFDT, la CFTC, la CFE-CGC et la CGT. Un label qui ne dissocie pas le social de l'environnemental.

"Après audition de la méthodologie des gestionnaires des fonds que nous labellisons, il y deux réunions de comité de suivi par an des indicateurs environnementaux et sociaux des entreprises sélectionnées. Il faut questionner les gestionnaires. C'est l'occasion de faire passer des messages car les sociétés de gestion votent dans les assemblées générales des actionnaires des sociétés dans lesquelles elles investissent et peuvent ainsi peser sur les résolutions", insiste Benoît Ostertag, représentant CFDT au CIES et membre du conseil d'administration du FIR (Forum pour l'investissement responsable),

Quel suivi des indicateurs extra-financiers ?

Michelin a augmenté le niveau d’exigence de ses fonds d'épargne salariale en imposant qu'il y ait au moins 15% d'épargne responsable (5% de label Greenfin, environ 5% de label FinanSol et 5% de France Relance). Outre les quatre fonds labellisés ISR, Michelin propose deux fonds obligataire à impact qui ciblent spécifiquement des projets d'investissement avec un reporting transparent sur ce qui est financé. Ces deux fonds lancés il y a tout juste un an ont récolté près de plus de 8 millions d'euros d'investissement de la part des salariés. Un bon début. "Les salariés manquent de culture financière. Le travail d'explication sur les fonds labellisés est essentiel pour qu'ils comprennent ce qu'il y a derrière, comment ça fonctionne. On ne peut pas basculer instantanément de l'ancien monde vers le nouveau monde. Il n'est aujourd'hui pas possible de fabriquer des éoliennes et des panneaux solaires sans extraire de minerai de fer, de cuivre ou de terres rares. Notre entreprise fabrique des pneumatiques en consommant beaucoup d'énergie pour les cuire tout en utilisant des dérivés pétroliers. Ça ne nous empêche pas d'investir des milliards chaque année dans la transition", explique Jean-François Landemaine, délégué syndical CFE-CGC chez Michelin et membre du conseil de surveillance des fonds d'épargne salariale de l'entreprise.

Alors que Michelin abonde tous les placements, quel que soit le fonds choisi, la direction d'Orange circonscrit l'abondement au fonds en actions maison. 75 % des salariés placent donc sur ce fonds bloqué à 5 ans. "Il y a une forme de contradiction à voir seulement un tiers des salariés investir sur le long terme pour leur retraite alors que ce sont ces placements qui permettent de conjuguer au mieux performance et durabilité", note David Girard, délégué syndical central adjoint CFDT chez Orange et représentant des salariés au conseil de surveillance en précisant : "On est là pour faire connaître l'ensemble des fonds et non faire de l'orientation de leur épargne".

L'intéressement apparaît comme un levier de pilotage important. "Nous proposons d'intégrer dans l'accord en cours de renégociation des indicateurs de performance environnementale sur lesquels les salariés sont en capacité de peser. Cela peut être la transition du cuivre vers la fibre, puisque l'impact écologique du cuivre est colossal", poursuit David Girard.

Même écho du côté de Pierre Havet, délégué général de Fondact, l'association qui fédère les acteurs convaincus des bénéfices du partage avec les salariés sous 3 dimensions (résultat, capital, gouvernance) : "Tout ne se joue pas dans les conseils de surveillance mais d'abord dans la vie quotidienne au travail où l'accord d'intéressement permet un suivi de l'évolution de chaque indicateurs environnementaux".