Fiscalité du capital : Un ruissellement cantonné à 0,1% des foyers fiscaux

Pour mémoire, le gouvernement a supprimé la taxation des revenus financiers au sein de l’Impôt sur la Fortune (ISF) en 2018. Il l’a remplacée par une flat taxe (impôt forfaitaire) à 30% sur les dividendes et intérêts tout en abaissant le taux de l’impôt sur les sociétés de 33,33% à 25% en 2022 avec comme objectif principal d’agir sur l’investissement productif des entreprises.

Un patrimoine financier important détenu par un petit nombre de ménages

Après les deux guerres mondiales, la mise en place d’impôts progressifs a permis de réduire les inégalités liées à la détention du patrimoine très concentrée en France. Depuis les années 80, les politiques fiscales sont devenues plus favorables pour les ménages les plus aisés, les revenus tirés du patrimoine ont augmenté plus vite que les salaires accentuant ainsi les inégalités avec les revenus du travail. Les dispositions fiscales sur le dernier quinquennat ont renforcé cette tendance avec l’instauration du PFU (prélèvement forfaitaire unique) sur les capitaux mobiliers et la suppression de l’imposition des actifs financiers dans l’ISF transformé depuis 2018 en IFI (impôt sur la fortune immobilière) sur les seuls actifs immobiliers.

En 2021, selon l’INSEE1, seuls 16,7% des ménages détenaient des valeurs mobilières et 1% des ménages les mieux dotés plaçaient leur patrimoine surtout dans des actifs financiers.

Selon le Comité d’évaluation de France Stratégie, les dividendes éligibles au Prélèvement Forfaitaire Unique (PFU) sont stables depuis 2018 (de l’ordre de 24 Mds sur les 3 dernières années) mais en nette hausse depuis 2017 (14,3Mds) et concentré sur un petit nombre de ménages. En effet, 64% des dividendes sont perçus par les ménages déclarant plus de 100 000 € de dividendes en 2020 dont 24% pour des montants supérieurs à 1 million d’Euros. Ce constat est identique en qui concerne la réalisation de plus-values : depuis la réforme de 2018, 3 900 foyers fiscaux (0,01% des foyers) concentrent 71% des plus-values mobilières en 2020 contre 62% en 2017.

Une note de l’Institut des politiques publiques, sur la réforme de la fiscalité du capital confirme ces constats en concluant que ces dispositions ont surtout augmenté le niveau de vie d’une minorité de ménages de 2018 à 2022 (soit 0,1% de des foyers fiscaux), ce qui constitue, en ce sens, des mesures particulièrement dégressives sur le plan social.

L’INSEE précise en outre que la pandémie a engendré une très forte augmentation du patrimoine financier des ménages avec un surplus estimé par la Banque de France à 142 Mds d’Euros entre le premier trimestre 2020 et le premier trimestre 2021 alors que 98% des ménages déclaraient ne pas avoir modifié leurs choix de support d’épargne…

Sur l’année 2020, France Stratégie a bien constaté une baisse des plus-values mobilières réalisée pour les ménages les plus aisés sans incidences sur l’évolution des revenus éligibles au PFU et sans impact important sur le niveau de revenus des ménages les plus riches.

Cette répartition n’a pas modifié fondamentalement la détention de revenus éligibles au PFU qui constituent toujours plus de la moitié des revenus des 0,1% des foyers les plus aisés. La baisse liée à l’imposition sur cette catégorie de revenus des capitaux mobiliers (au lieu du barème progressif à l’Impôt sur le revenu pratiqué en 2017) a donc surtout bénéficié en priorité à cette minorité de foyers fiscaux depuis 2018 (- 4,5 points) selon ce dernier rapport.

Pour FO, la majorité des dividendes distribués concernent les 0,1% des foyers les plus aisés et cette réforme fiscale du PFU favorise la concentration du patrimoine financier en creusant les inégalités liées à la détention du patrimoine.

La position de la France dans le niveau d’imposition des revenus du capital

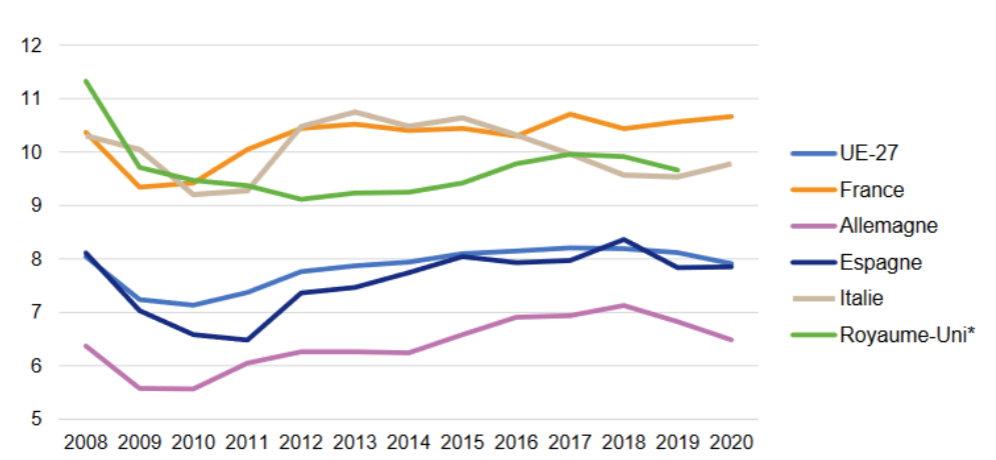

Selon le Comité d’évaluation, la part des prélèvements obligatoires sur le capital dans le PIB en France est relativement stable sur la dernière décennie. Elle représente 10,7 points de PIB en 2020 proche du niveau de 2008 (10,4%) mais une réduction importante est observée depuis la crise financière de 2009 comme l’indique le graphique publié par France stratégie.

Part des Prélèvements sur le capital dans le PIB de 2008 à 20203 (en % de PIB)

En octobre 2021, le Comité d’évaluation indiquait que les prélèvements obligatoires sur les revenus du capital exprimés en pourcentage du PIB (entreprises /ménages) s’établissaient au même niveau en 2019 qu’en 2017. Pour France Stratégie, avec la réforme de l’ISF et l’instauration du PFU les taux d’impositions sur les capitaux mobiliers ont bien été ramenés dans la moyenne observée des principaux pays de l’OCDE. Cette comparaison demeure toutefois difficile compte tenu des différences d’assiette et taux d’imposition pratiqués par les Etats membres. Selon le Comité, la baisse de l’impôt sur les sociétés à 25% en 2022 pourrait également confirmer cette tendance à la baisse des prélèvements sur le capital dans le PIB en France, même si ce taux demeure supérieur à la moyenne européenne.

Une note du Conseil d’Analyse Economique sur la fiscalité des revenus du capital parue en 2013 soulignait déjà que les impôts sur le capital rapportés à l’ensemble des recettes fiscales se rapprochaient de la moyenne européenne (23% en France contre 20% dans l’UE) et que ces revenus étaient déjà fortement concentrés au sein des foyers fiscaux les plus aisés.

Impact de la réforme de l’ISF sur l’exil fiscal et les retours par le Comité d’évaluation

Pour mémoire, selon les données de la DGFiP (Direction générale des finances publiques) 360 000 foyers fiscaux étaient redevables de l’ISF( l'impôt de solidarité sur la fortune ) en 2017 pour des rentrées fiscales d’un montant de 5,19 Mds alors que l’IFI (l'impôt sur la fortune immobilière ) concernait seulement 132 000 redevables en 2019 (rendement financier de 1,9Md sur le seul patrimoine immobilier) après exclusion des actifs financiers.

Cette réforme génère donc un manque à gagner pour les finances publiques de plus de 3,2 Mds d’Euros.

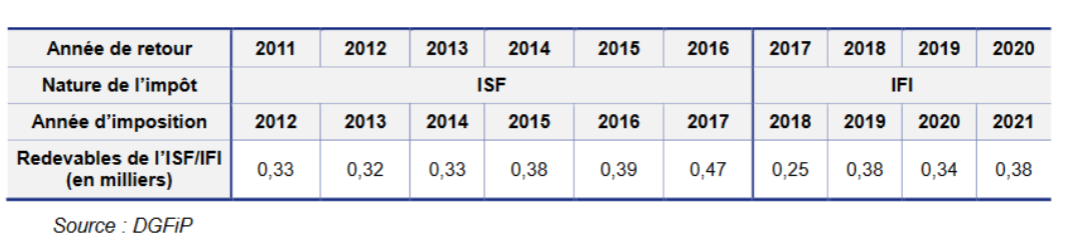

Concernant l’exil fiscal, le Comité d’évaluation évoque 380 retours pour 220 départs en 2020 mais la population concernée est concentrée à 33% sur le dernier quintile du revenu fiscal de référence de la population redevable de l’IFI, soit quelques centaines de foyers fiscaux sur 150 000 redevables de l’IFI.

Ces foyers fiscaux partis pour l’étranger acquittaient un IFI de 2,5 millions d’Euros en 2020, (soit 0,2% du total de l’IFI) et ne représentent que peu de redevables de 2011 à 2020 d’après les données de la DGFiP.

Nombre de foyers redevables de l’ISF/IFI de retour en France de 2011 à 2020 :

Pour FO, les effets sur l’expatriation des ménages et les retours pour des raisons uniquement fiscales restent à démontrer si l’on en juge par le faible pourcentage de redevables concernés assujettis à l’ISF jusqu’en 2018 ou à l’impôt sur la fortune immobilière.

Effets sur le financement des entreprises/réorientation de l’Epargne

Pour le Comité d’évaluation, le PFU, la baisse de l’impôt sur les sociétés et la transformation de l’ISF en IFI ont pu inciter les sociétés non financières à verser plus de dividendes aux actionnaires et donc à augmenter les patrimoines financiers des ménages. Ce patrimoine financier brut des ménages s’élevait à 6 025 Mds d’euros au 31/12/21 détenu à 68% sous forme de titres et d’assurance vie et 30% sous forme de liquidités (dépôts, billets, pièces).

Toutefois, de l’aveu même des quatre rapports du Comité d’évaluation, il n’est pas démontré que ces réformes de la fiscalité du capital aient eu d’effets macroéconomiques directs en termes d’investissements ou de financement des entreprises !

Pour notre organisation syndicale , la baisse de l’IS a permis aux sociétés de distribuer plus de dividendes. De même, la baisse de l’imposition des actionnaires aboutit mécaniquement à dégager des plus-values plus importantes. En conséquence, ce sont principalement les dirigeants d’entreprises ou les ménages les plus aisés qui bénéficient de ces dispositions et non l’ensemble de la population disposant en majorité seulement de revenus salariaux !

Encore une fois, les conséquences de ces mesures ont surtout conduit à un manque à gagner important pour les finances publiques (-11 Mds pour l’IS et pertes de recettes de 3 à 5 Mds /an avec la transformation de l’ISF en IFI et le PFU (prélèvement forfaitaire unique dit « flat tax » s'applique aux revenus du capital.), des recettes qui auraient pu contribuer à améliorer nos services publics soumis à de fortes tensions pendant la Covid ou à lutter contre l’inflation.

Autre problème de taille , contrairement aux revenus salariaux connus à l’euro près par l’administration fiscale, il existe toujours une forme d’opacité de versement des dividendes et plusieurs obstacles demeurent pour les appréhender en comptabilité nationale et à fortiori au niveau mondial :

- Il n’existe toujours pas de source d’information précise concernant la distribution nette des dividendes si ce n’est par les déclarations des revenus mobiliers perçus par les ménages comme en témoigne une note du CNIS (Le Conseil national de l'information statistique) de mai 2018 et son rapport concernant l’évaluation des flux financiers dans la comptabilité nationale ;

- Les sociétés assujetties à l’IRPP (Impôt sur le revenu des personnes physiques) sont seulement évaluées à partir de la base ESANE (Revenus catégoriels professionnels déclarés en BIC(bénéfices industriels et commerciaux), BNC ( bénéfices non commerciaux) ou BA (bénéfices agricoles) dans la déclaration de revenus 2042C pro) ;

- Les entreprises non cotées contrôlées par des personnes physiques adaptent les versements des dividendes en fonction de la fiscalité ;

- Le poids croissant de l’international dans l’activité des multinationales du CAC 40 selon un article paru dans les Echos de 78% en 2020 contre 75% en 2019 ;

- Optimisation fiscale pour les multinationales, holding ou évasion fiscale de sociétés domiciliées dans des paradis fiscaux échappant totalement à l’impôt (Impôt sur les Sociétés /Impôt sur le revenu) reposant uniquement sur des estimations de revenus non déclarés et absence d’évaluation officielle de la fraude fiscale pour la France comme l’a déjà dénoncé Force Ouvrière;

- Au-delà du versement des dividendes, il faut aussi rappeler que les entreprises peuvent également contourner l’impôt sur les bénéfices en prenant en charge des dépenses personnelles de leurs dirigeants ou associés ( distributions occultes, avantages en nature, abus de biens sociaux) sanctionnées par le droit fiscal mais dans les faits de moins en moins réprimées compte-tenu de la baisse des opérations de contrôle sur place, des suppressions d’emplois à la DGFiP ou du manque de moyens du parquet national financier dénoncé encore dans un récent rapport par la Commission des Finances de l’AN.

Selon l’IPP (Institut des politiques publiques) et l’INSEE, les mesures socio fiscales de 2018 à 2022 ont fait augmenter le niveau de vie des 1% les plus aisés !

Une étude de l’Institut des Politiques Publiques, sur l’évaluation du budget 2022 avait également évalué l’impact redistributif des mesures socio fiscales sur la période 2018-2022. Ce constat est également assez clair, au-delà de la réforme sur les revenus du capital, ces mesures ont bien abouti à une augmentation de 2,8% du niveau de vie des 1% des français les plus aisés (vivant avec en moyenne 126 654 €/an) soit un gain de 3 518 €. Le gain de niveau de vie à l’intérieur de ce groupe est de plus de 4% pour 0,1% des ménages ! A l’inverse, ces dispositions ont eu peu d’effets sur les 5% de ménages les plus pauvres et ont même provoqué une baisse de revenus pour certaines catégories comme les retraités ou les fonctionnaires (gel du point d’indice de 2018 à juillet 2022).

Le dernier rapport de l’INSEE paru en novembre 2022 dans son portrait social sur l’impact des réformes socio fiscales décidées en 2020/2021 fait par ailleurs état d’une augmentation du niveau de vie de la moitié des ménages les plus aisés en France (baisse du barème de l’impôt sur le revenu, suppression de la taxe d’habitation). Cette augmentation peut aller jusqu’à 470 euros annuels en moyenne pour les personnes dont les revenus se situent entre les 7ème et 8ème déciles, contre 90 € pour les 50% les plus modestes.

Selon l’INSEE, ces mesures ont contribué à augmenter le taux de pauvreté de 0,1%, malgré les aides ponctuelles comme le chèque énergie.

Pour notre organisation syndicale , une vaste réforme fiscale est nécessaire

Comme le rappelle une note de France Stratégie, la répartition des patrimoines est très inégalitaire en France, 10% de la population détenant plus de la moitié du patrimoine total. Cette tendance s’est de surcroit accentuée ces dernières années du fait de la financiarisation de l’économie et de l’envolée des prix de l’immobilier.

Selon la Banque de France, les actifs financiers ont pris une place de plus en plus marquée depuis les années 90 notamment au sein des 1% de ménages les plus aisés avec la hausse des cours en bourse (La capitalisation boursière du CAC 40 a été multiplié par trente passant de 63 Mds en 1988 à 2 000 Mds d’Euros en septembre 2022 selon le dernier rapport de l’Observatoire des multinationales).

Contrairement aux arguments des organisations patronales et de l’actuel Gouvernement, les dispositions fiscales précédentes de 2013 sur la taxation des dividendes (imposition au barème progressif de l’IRPP au même titre que les salaires) n’ont pas eu d’effets négatifs sur l’investissement des entreprises et sur l’emploi selon une étude de chercheurs. Elle démontre en particulier que les entrepreneurs ont préféré l’investissement et renforcé leur trésorerie plutôt que de verser des dividendes. A l’opposé des idées reçues et thèses néolibérales, la hausse de la fiscalité sur les dividendes ne pénalise donc pas l’investissement et peut même soutenir l’économie notamment en période de ralentissement de la croissance.

Enfin pour nous , il est nécessaire d’utiliser le volet de la redistribution vers ceux qui ne disposent d’aucun patrimoine et corriger ainsi les inégalités liées à la concentration du patrimoine particulièrement marqué en France comme le souligne l’INSEE et comme le suggérait la note précitée de France Stratégie sur le patrimoine. La politique de baisse d’impôts sur les ménages les plus aisés risque en effet de se poursuivre avec le projet d’allègement des droits de succession16 souhaité par l’exécutif devant initialement être intégré dans le PLF 2023… mais qui a fait l’objet d’un report pour des raisons essentiellement budgétaires.

Notre confédération a toujours plaidé pour réhabiliter les impôts progressifs afin de réduire les inégalités.